Венчурные инвестиции в tech-стартапы: 5 ошибок, которых нужно избегать

Венчурные инвестиции набирают популярность и привлекают все больше частных инвесторов. Идет тренд на демократизацию венчура. Однако перспектива высоких доходов не может идти без сопутствующих рисков. Как их избежать, рассказал сооснователь венчурной платформы Axevil Capital Тарас Чумаченко. Специалисты компании проанализировали опыт более 500 инвесторов, вложивших свыше $50 млн в 20 tech-компаний, и выделили 5 частых ошибок.

1. Слепая вера в провайдера

Самое главное, что нужно сделать перед любой инвестицией — проверить провайдера и его юридическую структуру. К сожалению, большая часть инвесторов пренебрегает первым шагом. Рекомендуем следовать такому чек-листу:

— Фонд или платформа имеет лицензию регулятора на целевом рынке. Для инвестиций в американские стартапы нужна лицензия SEC — проверить ее можно на официальном сайте.

— Прозрачный и понятный процесс покупки доли в компании с гарантией прав инвестора.

Стандартная практика покупки акций для частных инвесторов — оформление SPV: это компания, созданная специально для покупки акций целевого стартапа. Когда в доле слишком много небольших акционеров, создается юридическая и управленческая неразбериха. Чтобы этого избежать, частных инвесторов организуют в SPV. Каждая SPV создается под конкретную сделку, 100% ее уставного капитала состоит из приобретаемых акций портфельной компании.

Например, если одна акция компании Klarna стоит $500, то на $1 млн в SPV будет куплено 2000 акций. Инвестор, которому принадлежит 20% SPV, становится владельцем 400 акций Klarna.

— Рыночные комиссии провайдера за предоставление доступа к сделкам. Как правило, в известные компании невозможно проинвестировать без нетворка — фонды борются с другими участниками за аллокацию на инвестиционных раундах. За предоставление доступа широкому кругу инвесторов, платформы и фонды берут комиссию. Стандартные комиссии на рынке — 5% на входе + 20% от прибыли с успешного выхода из сделки.

2. Недооценка рисков венчурных инвестиций

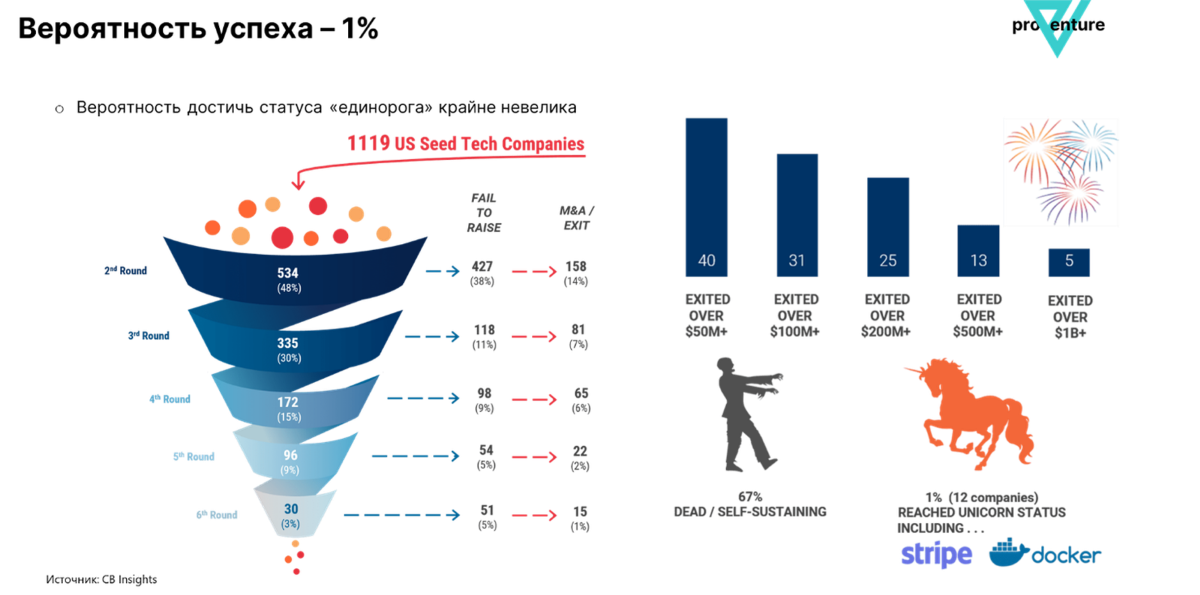

Венчурные инвестиции получили свое название от английского venture — «рисковое начинание». По статистике, 20% всех стартапов терпят неудачу к концу первого года, 50% к концу пятилетки и 70% в десятилетний период. Только 1% из всех компаний на стадии seed доживает до статуса «единорога» — компании с оценкой более $1 млрд.

Рекомендуем подбирать проекты под ваш риск-профиль: на ранних стадиях выше вероятность все потерять, но также выше награда за риск (вплоть до х1000 возврата на ваши инвестиции). После IPO компании доступны максимально широкому кругу инвесторов и начинают жить по биржевым правилам.

Поздняя стадия (она же late stage или pre-IPO) сочетает в себе статистически меньший риск банкротства компании и высокий потенциал роста в цене после выхода на биржу. Привлекаемые инвестиции на этой стадии направляются на оптимизацию растущего бизнеса с выводом его на прибыльность, а также консолидацию рыночной позиции за счет M&A более мелких конкурентов.

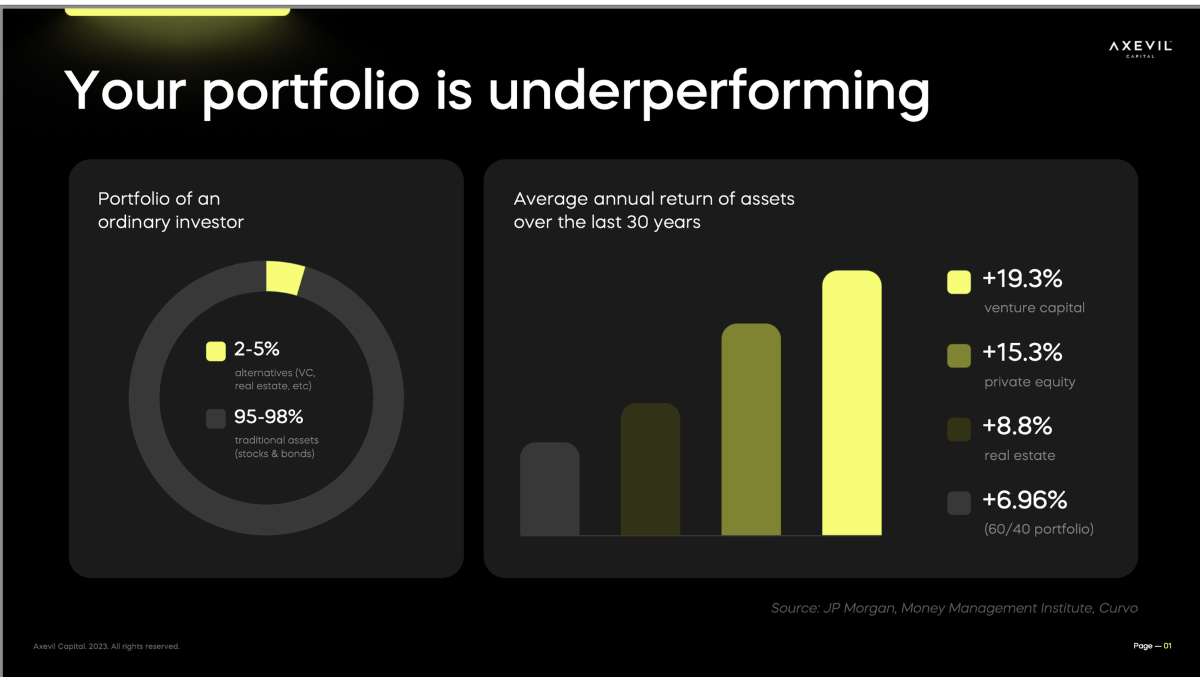

По статистике, несмотря на присущие риски, венчурный портфель опережает другие классы активов — даже такие популярные, как недвижимость и традиционные акции и облигации.

Сейчас только 5% индивидуальных инвесторов инвестируют в альтернативные активы, в то время как в пенсионных и эндаумент-фондах эта доля около 25-50%.

3. Слабая диверсификация портфеля

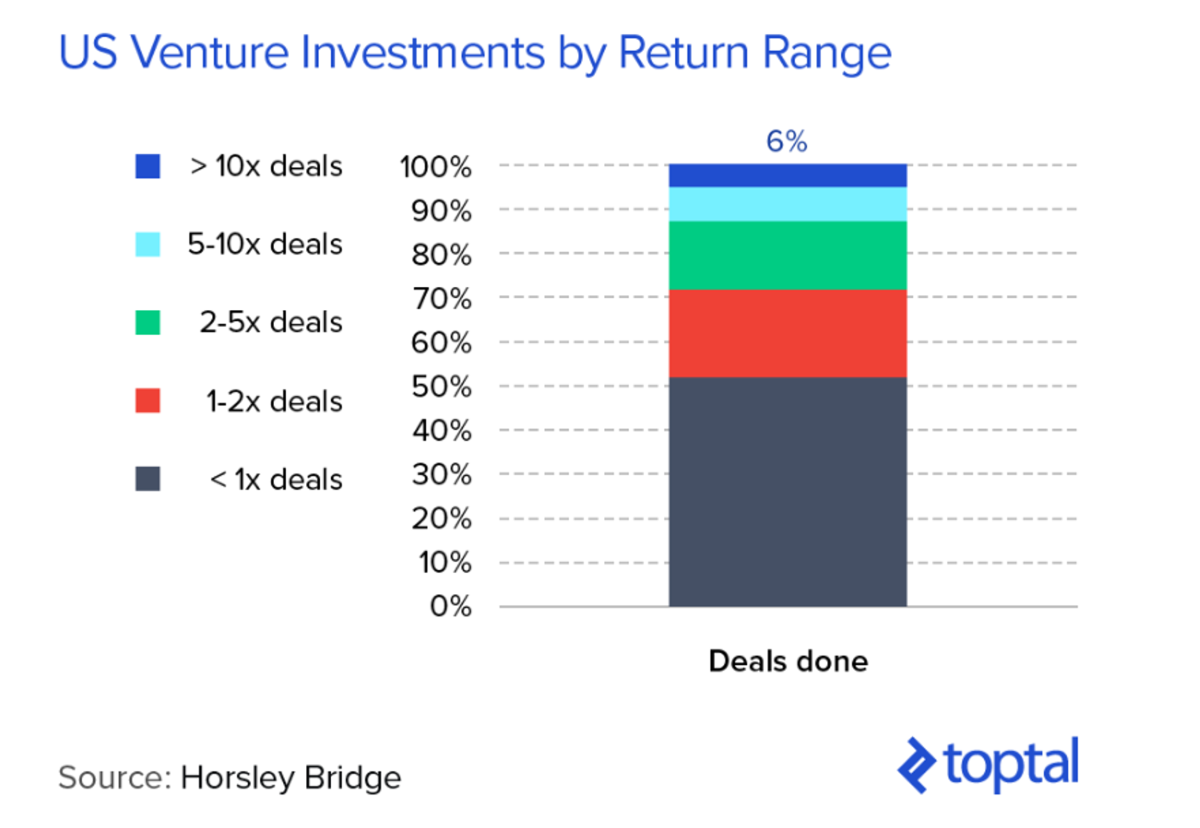

Из-за того, что венчур по своей природе сопряжен с рисками, на практике нет смысла ставить на одну компанию. Более половины венчурных сделок приносят убыток — и только 6% приносят возврат х10 и более.

Для примера: у инвестора есть $1 млн свободных средств, которые он готов выделить на венчур. Частая ошибка: понравился один стартап и его перспективы, и инвестор решает проинвестировать все средства в одну компанию. Но в истории было много случаев, когда даже самые горячие «единороги» проедали деньги инвесторов и банкротились: WeWork, Olive AI, Thrasio, InVision и многие другие.

Лучше разбить $1 млн на чеки по $100 тыс. и вложиться в 10 технологических проектов из разных отраслей. Статистические шансы заработать на этом классе активов сильно возрастут.

Рекомендуем выделять на венчур от 10 до 30% своего портфеля — в зависимости от готовности рисковать и агрессивности стратегии. Лучше всего диверсифицировать свой портфель, чтобы не зависеть от изменения рынка в одном классе активов.

4. Отсутствие due diligence проектов

Так как компании не публичны, приходится искать информацию по всем доступным источникам, чтобы получить более детальное представление о бизнесе. Вот пример критериев, по которым можно оценивать перспективность стартапа:

— доказанный product-market fit;

— сотни / тысячи B2B платящих клиентов (нет перекоса в сторону топ-10 клиентов по выручке);

— $100 млн+ выручки и темпы роста 40%+ год от года;

— 120%+ удержание выручки текущих клиентов;

— понятный путь к прибыльности по FCF в течение 2-3 лет;

— опыт основателя и команды;

— уникальность технологии и сложность ее воссоздания конкурентом;

— альтернативные решения и их преимущества;

— все виды рисков (от уязвимости технологии до страновых рисков).

Проверить компанию по всем критериям — объемная работа, и далеко не каждый инвестор может и хочет заниматься проверкой и полноценным анализом каждой сделки. Обычно решение об инвестировании принимается в первые 10 минут знакомства с компанией.

В действительности же множество компаний просто не проходят вышеуказанные фильтры, а значит не подходят для инвестирования. По нашему опыту, из 1000+ претендентов в шорт-лист попадают только 30 лучших компаний.

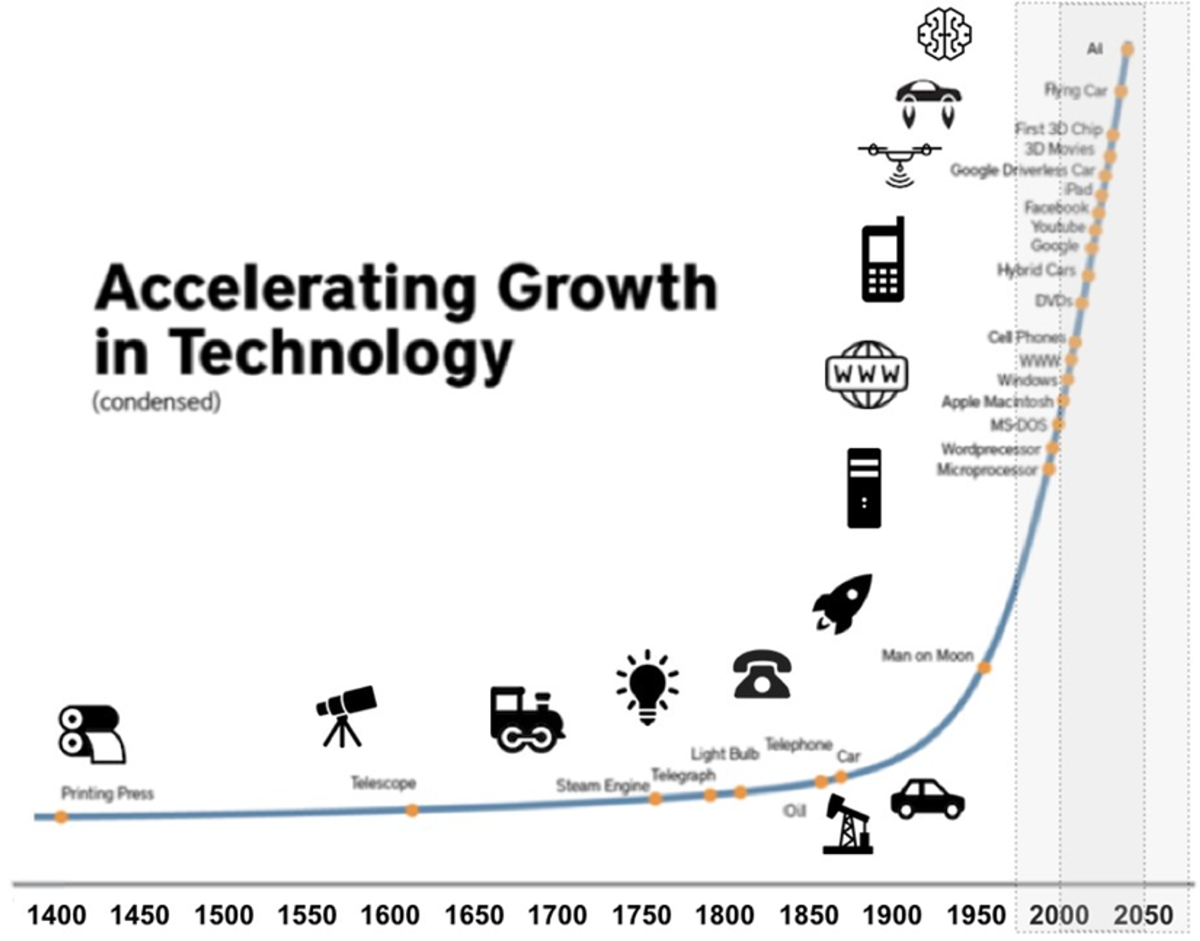

5. Поверхностный анализ текущих трендов

Технологии развиваются экспоненциально. То, что было актуально пару лет назад, сегодня может быть уже устаревшей технологией. Достаточно посмотреть видео, которые генерировал ИИ год назад и что у него получается сейчас.

Чтобы следить за трендами, читайте новости. Рекомендуем источники:

Наиболее ценную информацию можно получить благодаря широкому нетворкингу с разработчиками продуктов, фаундерами и инвестфондами.

Чек-лист для инвестора, который хочет вложиться в казахстанскую компанию

— Проверяем провайдера, у которого мы покупаем акции. Если он зарегистрирован в Республике Казахстан, у него должна быть лицензия от регулятора — Агентства по регулированию и развитию финансового рынка РК. Если регистрация в США — проверяем на сайте SEC.

— Уточняем комиссии за сделку и процесс возврата средств инвесторам. Это не просто должно быть проговорено, но и прописано в договоре между провайдером и частным инвестором в индивидуальном порядке.

— Выделяем долю в инвестиционном портфеле, которую мы можем заблокировать на 3-5 лет вперед, так как акции непубличных компаний имеют низкую ликвидность. Можно полагаться на статистику JPMorgan — «золотой стандарт» для частного инвестора: портфель из 50% акций публичных компаний, 30% облигаций и 20% частных компаний.

— Диверсифицируем портфель: венчур по своей природе сопряжен с рисками, поэтому лучше разбить условный $1 млн на чеки по $100 тыс. и вложиться в 10 технологических проектов из разных отраслей. Статистические шансы заработать на этом классе активов сильно возрастут.

— Анализируем компании, в которые мы хотим проинвестировать: опыт команды, темпы роста выручки, понятный путь к прибыльности, соответствие оценки рыночным мультипликаторам.

Читайте также: «Сейчас на Ближнем Востоке для наших проектов попутный ветер». Эксперты рассказали, где стартаперам из Казахстана искать инвестиции