Как ИТ-стартапам платить налоги. Советы от бухгалтера

При запуске любого бизнеса, будь то бургерная или ИТ-стартап, необходимо изучить налоговое законодательство. Однако человеку без соответствующей квалификации разобраться во всех нюансах довольно проблематично. Digital Business попросил опытного бухгалтера Багдат Иксанову рассказать обо всем, что нужно знать до регистрации ИП или ТОО. В своей колонке наш эксперт объяснила, какие бывают налоговые режимы, при каких обстоятельствах можно отчислять на налоги всего 1% от выручки и когда сдавать отчетность.

Об эксперте

Багдат Иксанова — сертифицированный бухгалтер с дипломом по международной финансовой отчетности. Окончила Карагандинский государственный университет. Опыт работы более 20 лет.

Какую организационно-правовую форму выбрать для ИТ-стартапа?

— В Казахстане для ИТ-стартаперов нет особых условий для регистрации бизнеса. Для всех налогоплательщиков есть два варианта: стать ИП (индивидуальный предприниматель) или открыть ТОО (товарищество с ограниченной ответственностью). И ИП, и ТОО могут использовать упрощенный налоговый режим. Его еще называют «упрощенная декларация». На упрощенке ИП и ТОО платят 3% от дохода — раз в полгода.

Фото: Brooke Cagle, Unsplash

Важно, чтобы соблюдались следующие условия:

— штат до 30 человек;

— доход не более 88 748 296 тенге за полгода в 2024-м году;

— нет филиалов и отделений в других городах.

Есть ограничения по видам деятельности, в том числе по цифровому майнингу, но оказание ИТ-услуг в этот перечень не входит.

Что лучше для ИТ-компании: ИП или ТОО?

Начинающему предпринимателю в любой сфере, в том числе в ИТ, посоветовала бы открыть ИП. И вот почему:

— Проще зарегистрироваться. Нужно только удостоверение личности. Открыть ИП можно даже в банковских приложениях. На eGov это займет не более 30 минут. Если создаете ТОО, нужно составить устав и учредительный договор.

— Легче закрыть. Если бизнес не пошел, предприниматель может просто уведомить Комитет государственных доходов, и в течение 5-10 рабочих дней ИП закроют. На этом ваши взаимоотношения с налоговой службой заканчиваются. А при закрытии ТОО процесс гораздо дольше. Необходимо подать объявление в газету республиканского значения, чтобы оповестить возможных кредиторов. У них должно быть время, чтобы предъявить претензии, поэтому после публикации должно пройти не менее 2 месяцев. И это только один из этапов процесса ликвидации организации.

— ИП может работать без печати.

— ИП может переводить деньги с бизнес-счета на личную карту, а юридические лица в этом ограничены: им можно получать только заработную плату и выводить дивиденды. Со счета ТОО можно отправить деньги физлицу, но нужны документальные обоснования — например, договор об оказании услуг.

Фото: Christin Hume, Unsplash

— Можно платить налоги в размере 1% от дохода. Речь о режимах на основе патента и с использованием мобильного приложения. Есть условия — определенный вид деятельности. Если говорить про айтишников, то это «ремонт компьютеров и периферийного оборудования», «ремонт коммуникационного оборудования». Правда, при появлении хотя бы одного наемного работника патент и мобильное приложение не подойдут. ТОО тоже не могут использовать такие налоговые режимы.

— Можно не вести бухгалтерский учет (но выдавать чеки клиентам и сдавать налоговую отчетность нужно) при упрощенке и режимах на основе патента и с использованием мобильного приложения.

Однако существенный плюс ТОО в том, что учредитель отвечает только тем, что находится на балансе у компании, а ИП – личным имуществом. Так что важно оценивать все риски.

ТОО часто открывают только по одной причине — кажется, что это престижнее, серьезнее. Заказчики даже могут просить, чтобы подрядчик был обязательно юридическим лицом. Бывает, стартаперы сами хотят зарегистрировать организацию, чтобы выглядеть солиднее.

Фото: LinkedIn Sales, Unsplash

Если бизнес создают несколько человек, подойдет только ТОО. В учредительном договоре пропишите долю участия каждого партнера.

Режимы налогообложения для ИТ-компании

Для ИТ-компаний, если они не входят в число резидентов технопарков с налоговыми льготами, будут те же условия, что и для всех предприятий в Казахстане. Есть специальные налоговые режимы, в том числе «упрощенка», а есть общеустановленный налоговый режим. Упрощенка не всегда лучший вариант. Если у вас продукт с материальными затратами и вы можете их подтвердить документально, стоит посчитать, будет ли вам выгоднее платить 3% с выручки по упрощенке или по общеустановленному режиму процент с доходов за вычетом расходов. Для ИП это 10%, для ТОО — 20%.

Представьте, что по упрощенке стартапер платит с выручки в 10 млн тенге налог 3% — это 300 тыс. тенге. Но если он продает товар себестоимостью 8 млн тенге за 10 млн тенге, то тогда нужно уплатить 10% с 2 млн тенге. Это уже 200 тыс. тенге. В данном случае общеустановленный режим выгоднее.

Тут важно знать, сколько вы тратите на производство. Ни один бухгалтер не поможет это посчитать: ему нужно предоставить эту информацию. Не стоит говорить «это коммерческая тайна». Мне нужно это не из любопытства. Сталкиваюсь с тем, что люди не знают себестоимость товара и не могут спланировать объем продаж за полгода. В таком случае, возможно, еще рано создавать свой бизнес.

Фото: Brooke Cagle, Unsplash

Чем выше ваши объемы, тем больше налогов платите. За оборотом нужно следить. Если стали зарабатывать больше 73 840 000 тенге за полгода (есть и исключения, в некоторых случаях порог выше), нужно стать плательщиком НДС. Ставка составляет 12%. К уплате НДС строгие требования. Скорее всего, к этому моменту понадобится штатный бухгалтер.

Так что если вдруг вам «светит» первый большой контракт на 200 млн тенге, следует проконсультироваться у специалиста по налогам. Для вас ситуация может измениться. Чем больше зарабатываете, тем больше ответственность, в том числе налоговая.

Налоговая отчетность для ИП и ТОО в ИТ

Отчетность по упрощенке все предприниматели сдают 2 раза в год. Даже если зарегистрировались в конце июня, придется сдать отчет за первое полугодие. За этот период нужно отчитаться до 15 августа, за второе — до 15 февраля.

По общеустановленному режиму — за год. А вот по режиму с применением мобильного приложения не нужно ничего сдавать, все делается автоматически.

До этого я говорила про налог на прибыль. Важно помнить, что даже индивидуальному предпринимателю нужно платить налоги, связанные с заработной платой. Это подоходный налог, социальный налог, социальные отчисления, пенсионный взнос, обязательные отчисления социального медицинского страхования, взносы на ОСМС (обязательное социальное медицинское страхование), обязательные пенсионные взносы работодателя (ОПВР) для лиц, родившихся после 1 января 1975-го года.

До 25 числа следующего месяца вы должны заплатить эти налоги по каждому сотруднику. За срыв сроков могут сделать предупреждение, наложить пени и штраф.

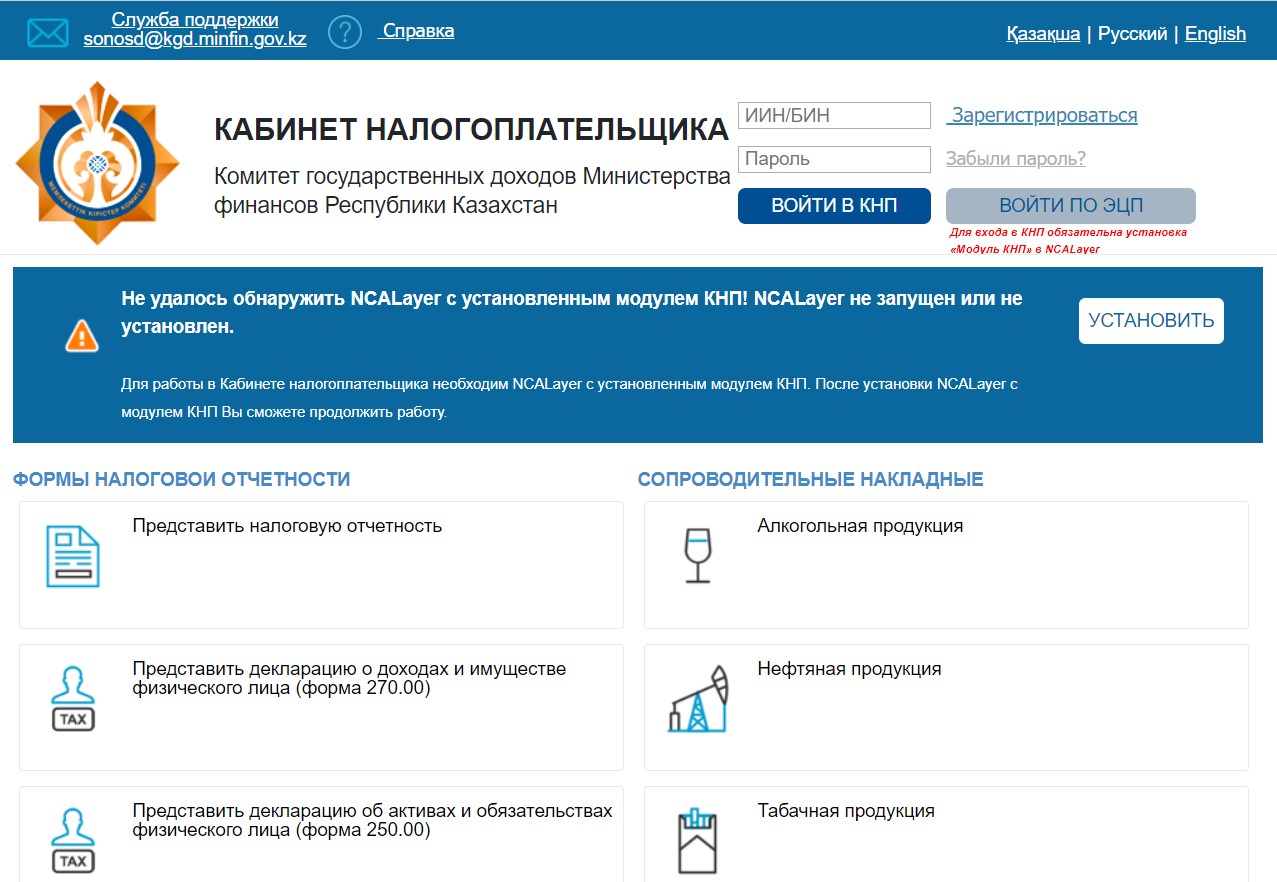

Все виды отчетности сдаются онлайн. Вы можете с налоговым инспектором ни разу в жизни не встретиться: 90% вопросов решается дистанционно в кабинете налогоплательщика. Он работает стабильно. Разобраться с функционалом несложно даже новичку. Есть инструкции: в интернете хватает мастер-классов. Могу посоветовать видео профессионалов в соцсетях — CEO mybukh.kz Анастасию Макову и CEO БК AUDIT Айжан Балакешову.

Скрин главной страницы кабинета налогоплательщика, cabinet.kgd.gov.kz

Если отчетность будет сдана с ошибками, в кабинете налогоплательщика появится уведомление. Надо отреагировать, связаться со специалистами, иначе могут арестовать счета. Но это не самое страшное. Так вам сигнализируют, что к вам есть вопросы. Как только выполните требования, счета разблокируют. В Комитете государственных доходов есть дежурные инспектора. К ним можно прийти на консультацию. При этом важно уметь задать вопросы, подготовиться к разговору.

Как подготовиться к консультации по налогообложению?

Иногда начинающие предприниматели мне говорят: «Сделайте что-нибудь, я ничего не понимаю». Считаю, так нельзя. Если решили заниматься бизнесом, сядьте и почитайте.

Если обращаетесь к специалисту, ничего не скрывайте от него. Бывает так, что приходят на консультацию без четкого видения. Бухгалтеру важно знать, сколько учредителей, чтобы посоветовать ту или иную форму организации. Был случай: спрашиваю, будут ли сотрудники. Отвечает — нет. Советую зарегистрировать ИП. Потом выясняется, что есть партнеры, про которых я раньше не знала.

Часто бывает, что приходят с просьбой помочь и не знают, какой у них налоговый режим. Готовишь упрощенную декларацию, а через некоторое время у них арестовывают счета. В процессе выясняем, что режим другой. Дальше человек мне говорит: «Ну мне Марат так сказал». Я не в курсе, кто такой Марат. Знаю только то, что вы мне говорите как предприниматель. К таким вещам нужно относиться серьезно. Уточнить режим можно по телефону 1414.

Фото: Kaleidico, Unsplash

Нельзя заявить «просто сделайте мне красиво», при этом не погрузившись в экономику бизнеса. Могут говорить: «А можно сделать так, чтобы совсем не платить налоги?» Отвечаю: «Нет, 90-е годы ушли безвозвратно». Со скорым введением всеобщего декларирования уклоняться от налогов станет совсем невозможно. Придется объяснить происхождение доходов, если у вас имущества на миллионы тенге, а вы зарабатываете гораздо меньше.

Сейчас государство предлагает множество налоговых режимов. Можно подобрать тот, что подходит для вашего бизнеса.

Читайте также: Мобильные переводы в Казахстане: от кого и сколько денег можно принимать