Известный инвестор о том, чего не хватает рынку венчурного капитала в Казахстане

Часто говорят (особенно в нашем Центрально-Азиатском регионе), что венчурная индустрия появилась недавно, хотя венчурный капитал, как альтернативный источник финансирования частного бизнеса, зародился в США еще в середине 50-х годов. В Европе же он появился только в конце 70-х годов. До возникновения данного инструмента в мире в основном использовали такие источники поддержки новых бизнесов, как капитал от банков, крупных корпораций/компаний и состоятельных людей (еще известных как «бизнес-ангелы»).

Это эссе Алима Хамитова, сооснователя и управляющего партнера MOST Holding, генерального директора MOST Ventures, сооснователя клуба инвесторов UMAY Angels, венчурного инвестора, PhD , опубликовано в книге «Как оседлать единорога?», посвященной технологическому будущему Казахстана. Издание доступно читателям в интернет-магазине Meloman.

Венчурный капитал, как правило, ассоциируется с инновационными компаниями. Начинающий ИТ-предприниматель, создавая новый технологический продукт или развивая инновационную бизнес-модель, чтобы пройти «долину смерти» (обычно сложнее всего первые три года жизни бизнеса, когда умирает 90 % новых компаний), привлекает необходимые для запуска и развития бизнеса средства от частных инвесторов и фондов.

Венчурный рынок растет, этого нельзя отрицать. Пара фактов:

- По сравнению с 2020 годом объем венчурного капитала на мировом рынке вырос на 92% в 2021 году, с 335 до 643 млрд долларов соответственно.

- Только в 2021 году было реализовано 1556 сделок на сумму более 100 млн долларов.

- Более того, за последний год количество частных компаний, стоимость которых оценивается в 1 млрд долларов и более, выросла на 69%.

Многим может показаться, что данные цифры не про Казахстан и наш регион. Частый контраргумент, который мы слышим, что для начала нам бы развить традиционные сектора экономики, такие как сельское хозяйство, промышленность, логистика и другие, и затем уже заниматься инновациями. Но если мы, как Казахстан, хотим быть локомотивом в сфере инноваций, а не остаться на периферии уже в ближайшем будущем, нужно начать реализовывать тот огромный потенциал, который у нас имеется.

Почему венчуром нужно заниматься прямо сейчас

Есть несколько базовых причин, почему развитием экосистемы инноваций и венчурного капитала необходимо заниматься уже сейчас.

Во-первых, сохранение и рост человеческого капитала: венчурные инвестиции в инновационные компании позволяют талантливым специалистам создавать стартапы здесь и масштабировать их на весь мир, а не уезжать за границу в поисках инвестиций. К слову, более 300 тысяч высококвалифицированных людей уехало из Казахстана за последние 5 лет!

Во-вторых, эффект на экономику: есть известный факт, что $1, вложенный через венчурные инвестиции, дает эффект в $5 для ВВП страны. К примеру, по итогам 2021 года объем венчура в России составлял почти $2 млрд или 0,1 % от ВВП, в Украине $0.5 млрд или 0.3 % от ВВП. В Казахстане же около $70 млн в 2021 и $90 млн в 2022. Мы, как компания MOST, прогнозируем объем в $200–300 млн венчурных инвестиций во всей Центральной Азии к 2025 году. В Казахстане мы часто сравнивали наш рынок с российским. Видели, что наш рынок был в 10 раз меньше. Конечно, нужно учитывать размер населения и страны, но это сильный разрыв, который с годами не сильно менялся. После начала военного конфликта между Россией и Украиной в 2022 году ситуация кардинально изменилась.

В-третьих, недокапитализация стартапов и ИТ-компаний: локальные компании из Казахстана и со всей Центральной Азии недооценены и недофинансированы в сравнении с компаниями из США, Европы, Юго-Восточной Азии, находящимися на той же стадии развития.

С одной стороны, в этом есть свое преимущество для инвесторов — покупать доли в компаниях по низким оценкам. Но в то же время без системной финансовой поддержки технологических компаний мы не сможем использовать возможность кратного роста их оценки, когда они будут готовы к выходу на зарубежные рынки.

В-четвертых, наличие инженерных талантов и предпринимательское мышление: у нас много талантов, инженерное наследие в виде сильного образования в математике, инженерии, и науке. Наших технологических предпринимателей отличает бизнесориентированное мышление, которое быстрее помогает выйти на продажи и найти спрос на свой продукт. Это, в свою очередь, дает им преимущество для быстрого роста по сравнению с другими бизнесами.

В-пятых, поиск первого «единорога» (компания с оценкой в $1 млрд) из Казахстана: одним из показателей роста венчурного рынка является наличие единорогов. К примеру, в Эстонии с населением около 2 млн человек — уже 7 «единорогов». Более 15 миллиардных компаний с основателями из Украины. В Казахстане уже есть успешные истории — KASPI и Freedom Holding. Но также есть все предпосылки для появления таких историй «из гаража».

Обложка книги «Как оседлать единорога? Подрывные инновации, глобальные тренды, риски и окно возможностей для Казахстана»

Указанные факты являются только частью причин, почему важно развивать венчурный рынок сегодня. Он реально способен стимулировать экономический рост и инновации в стране.

Вот несколько примеров:

- увеличение числа рабочих мест: компании, поддерживаемые венчурным капиталом, часто создают больше рабочих мест, чем традиционные компании. Это может помочь снизить уровень безработицы и стимулировать экономический рост;

- развитие технологий и инноваций: венчурный капитал может помочь финансировать исследования и разработки в области технологий и инноваций, что приводит к появлению новых продуктов и услуг, которые могут принести пользу обществу;

- привлечение иностранных инвестиций: динамичная экосистема венчурного капитала может привлечь иностранных инвесторов, которые заинтересованы в инвестировании в перспективные стартапы и содействии росту экономики страны;

- повышение культуры предпринимательства: венчурный капитал может вдохновлять и поощрять предпринимателей идти на риск и реализовывать инновационные идеи. Это может привести к развитию сильной предпринимательской культуры, что может оказать положительное влияние на экономику и общество в целом;

- усиление конкуренции: приток венчурного капитала может усилить конкуренцию на рынке, что приведет к росту инноваций и улучшению продуктов и услуг;

- улучшение инфраструктуры: венчурный капитал может способствовать финансированию инфраструктурных проектов, таких как создание новых производственных мощностей или исследовательских центров, что может принести пользу стране в целом.

Чем полезен венчурный капитал

В целом, венчурный капитал может оказать значительное влияние на рост и развитие любой страны, стимулируя инновации, создавая рабочие места, привлекая иностранные инвестиции и улучшая инфраструктуру.

Если говорить про казахстанский венчурный рынок, то он, однозначно, растет, но медленно, и только начинает привлекать к себе внимание. Государство активно участвует в продвижении инноваций путем создания необходимой инфраструктуры и проведения цифровых реформ. Кто бы что ни говорил, участие государства необходимо для роста этого рынка, поскольку он все еще находится на ранней стадии развития.

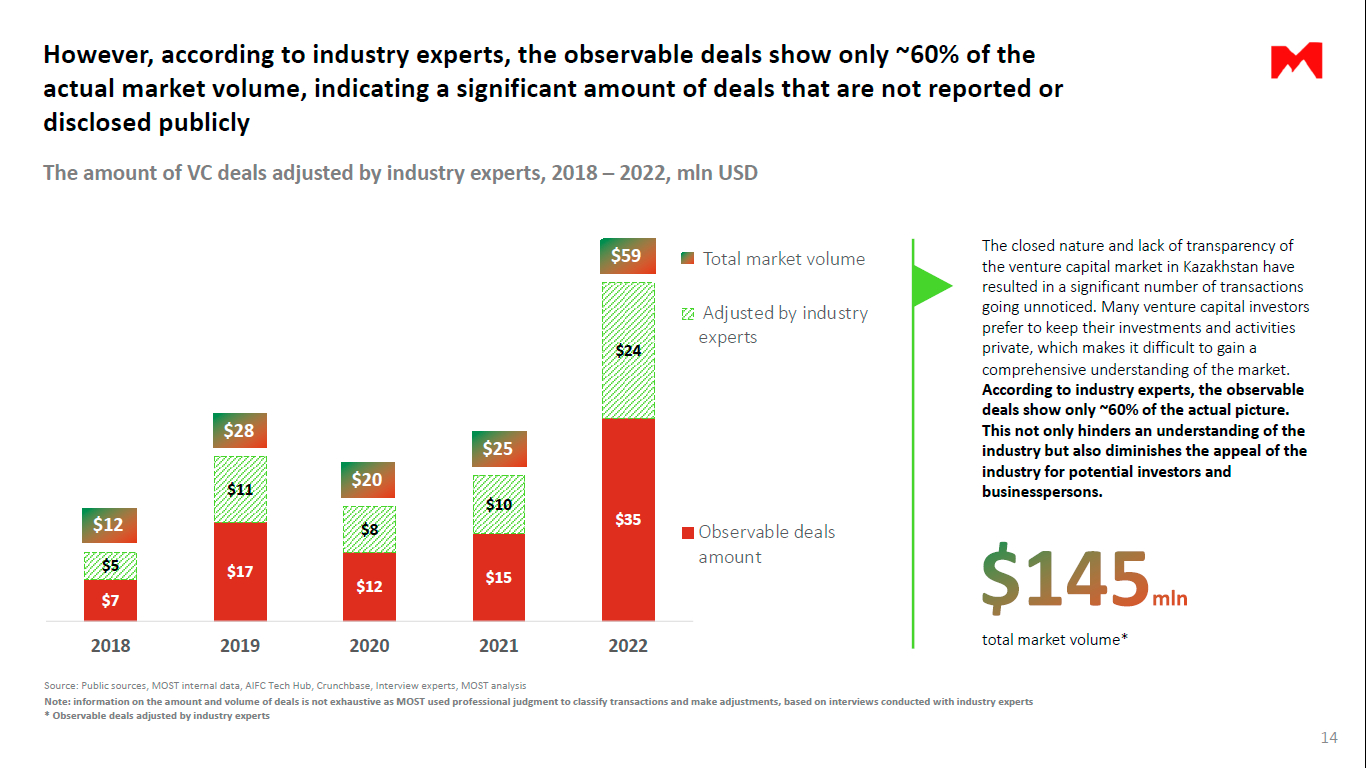

Согласно недавнему исследованию нашего фонда MOST Ventures, в рамках которого мы провели глубокий анализ с 2018 по 2022 гг., общий объем венчурных сделок составляет $145 млн.

Учитывая, что рынок по-прежнему непрозрачен, мы считаем, что это число должно быть большие. При этом в большинстве сделок преобладают предпосевная и посевная стадии, что указывает на сильную ориентацию на финансирование ранних стадий и поддержку стартапов на ранних стадиях развития. Это неудивительно, ведь рынок еще молодой и большинство финансируемых компаний молодые.

Больше качества, а не количества

Маркетплейсы/электронная коммерция и финтех — вот ключевые секторы рынка в связи с растущим проникновением интернета и относительной молодостью населения Казахстана. Средний размер сделки невелик по сравнению с другими странами, что свидетельствует о большом количестве сделок на ранних стадиях.

Однако за последний год рынок стал уделять больше внимания качеству, чем количеству, инвесторы стали более избирательны в заключении сделок, и больше капитала стало доступно для меньшего числа, но более перспективных стартапов. Для основателей казахстанских стартапов ключевым источником капитала являются бизнес-ангелы и венчурные фонды, на долю которых приходится более 50 % как по количеству, так и по объему сделок по венчурному финансированию. Благодаря этим изменениям в Казахстане появились свои «звезды» среди технологических компаний: Cerebra, OneVision, Clockster, Arbuz, EasyTap, Parqour и другие.

На рынке даже случилось несколько сделок M&A (покупка и поглощение), т. к. появились первые корпоративные инвесторы. К примеру, покупка стартапа Santufei банком KASPI. Или же приобретение финтех-компании PayBox финансовым холдингом Freedom.

Freedom Pay. Фото — esquire.kz

Но все равно малый размер потребительского рынка Казахстана приводит к утечке ИТ-специалистов, которые ищут более крупные рынки и возможности финансирования за рубежом. Уже 10+ компаний с основателями родом из Казахстана создали свои стартапы и получили успешное финансирование от международных инвесторов.

Таким образом, чтобы венчурный рынок занял значительное место в экономике Казахстана, требуется сочетания политических инициатив, финансовой инфраструктуры и поддержки предпринимательской экосистемы.

Шесть важных шагов

Вот некоторые шаги, которые, как я вижу, Казахстан может предпринять для развития рынка венчурного капитала.

- Во-первых, создать благоприятную нормативно-правовую базу для венчурного капитала. Это включает в себя определение правовой структуры для венчурных фирм и уточнение налоговой и нормативной среды для стартапов. Еще в 2018 году в закон «Об инвестиционных фондах» вписали главу о работе венчурных фондов, был принят первый закон о венчуре, но с тех он не дополнялся и не развивался. Без прописанных «правил игры» рынок не будет развиваться.

- Во-вторых, государство должно поощрять создание фондов венчурного капитала, предоставляя инвесторам стимулы, такие как налоговые льготы или соответствующие фонды.

- В-третьих, всем участникам рынка необходимо содействовать созданию возможностей для общения предпринимателей, инвесторов и других участников экосистемы стартапов посредством проведения мероприятий, конференций и встреч.

- В-четвертых, должен быть фокус на развитии образовательных программ и возможностей обучения для предпринимателей и инвесторов. Это могут быть семинары по управлению финансами, подаче предложений инвесторам и другим актуальным темам. В Казахстане должно быть много инкубационных центров и акселераторов, чтобы обеспечить начинающим предпринимателям доступ к наставничеству, финансированию и другим ресурсам. Более того, требуется развитие необходимой финансовой инфраструктуры, например, сети инвесторов-ангелов, как, к примеру центральноазиатский клуб инвесторов UMAY Angels, что мы создали с партнерами для поддержки роста рынка венчурного капитала.

- В-пятых, повсеместно должно культивироваться применение технологий.

- В-шестых, венчурный рынок глобален, децентрализован, поэтому необходимо активное партнерство с международными венчурными фирмами и организациями для изучения передового опыта, ознакомления с мировыми рынками и привлечения иностранных инвестиций.

В целом, развитие рынка венчурного капитала — это долгосрочный процесс, требующий приверженности со стороны правительства, инвесторов, предпринимателей и других заинтересованных сторон экосистемы. Реализуя эти шаги, Казахстан может создать благоприятную среду для стартапов и привлечь инвестиции для стимулирования экономического роста.