«Банки конкурируют уже не только между собой». Тренды развития финтеха в Казахстане и драйверы роста

СЕО red_mad_robot central asia Агиис Конкабаева и сооснователь red_mad_robot central asia Дамир Какиев. Фото: tengrinews.kz и red_mad_robot central asia

В ноябре сооснователи red_mad_robot central asia провели в Алматы первый ИТ-воркшоп с представителями ведущих деловых СМИ Казахстана. Спикеры поделились данными, как глобальные технологические тренды влияют на цифровизацию разных отраслей и в особенности – на банковский бизнес. Подробности — на Digital Business.

Для бизнеса важно определить цифровые тренды, вокруг которых будет строиться рынок. Изучив опыт мировых рынков и компаний, мы определили глобальный диджитал-контекст на нынешнюю декаду:

- Новые бизнес-модели. Границы между отраслями стремительно размываются — банки разрабатывают hardware-устройства и создают экосистемы, маркетплейсы запускают собственные банки и страховые компании, создают сервисы заботы о здоровье.

- Дефицит диджитал-кадров. К 2025 году он в глобальном масштабе может составить составит 17 млн ИТ-специалистов.

- Скорость развития технологий. Каждая следующая технология развивается быстрее предыдущей. Инновации требуют от нас новых скоростей и компетенций для внедрения их в бизнес.

- Бесшовный опыт. Сменяются поколения и, соответственно, ценности, потребности и опыт. Приоритет сейчас у бесшовного опыта в цифровом и физическом мирах. Формируется новый пользовательский опыт под влиянием метавселенных.

СЕО и сооснователь red_mad_robot central asia Агиис Конкабаева, говоря об актуальных трендах, отметила: «Потребители выбирают более цифровые продукты и сервисы, и с каждым годом цифровая зрелость и грамотность населения растёт. Соответственно, требования к брендам у рынка увеличиваются. По прогнозу, к 2035 году 95% всех транзакций будут проходить полностью онлайн».

Агиис Конкабаева

Рассмотрим также, как глобальный диджитал-контекст отразится на развитии банковской сферы в Казахстане:

Рост доли цифровых карт

Пользователи активнее заказывают цифровые банковские карты, потому что всё больше платежей проходит онлайн.

20–30% составляет доля цифровых карт от общего числа карт в Казахстане, согласно прогнозу Евразийского банка на 2022 год. На конец мая 2021 года она была менее 1%.

Интересно, что при этом количество пластиковых карт тоже увеличивается. В среднем на одного человека в Казахстане, у которого есть как минимум одна карта, приходится 6,6 карт:

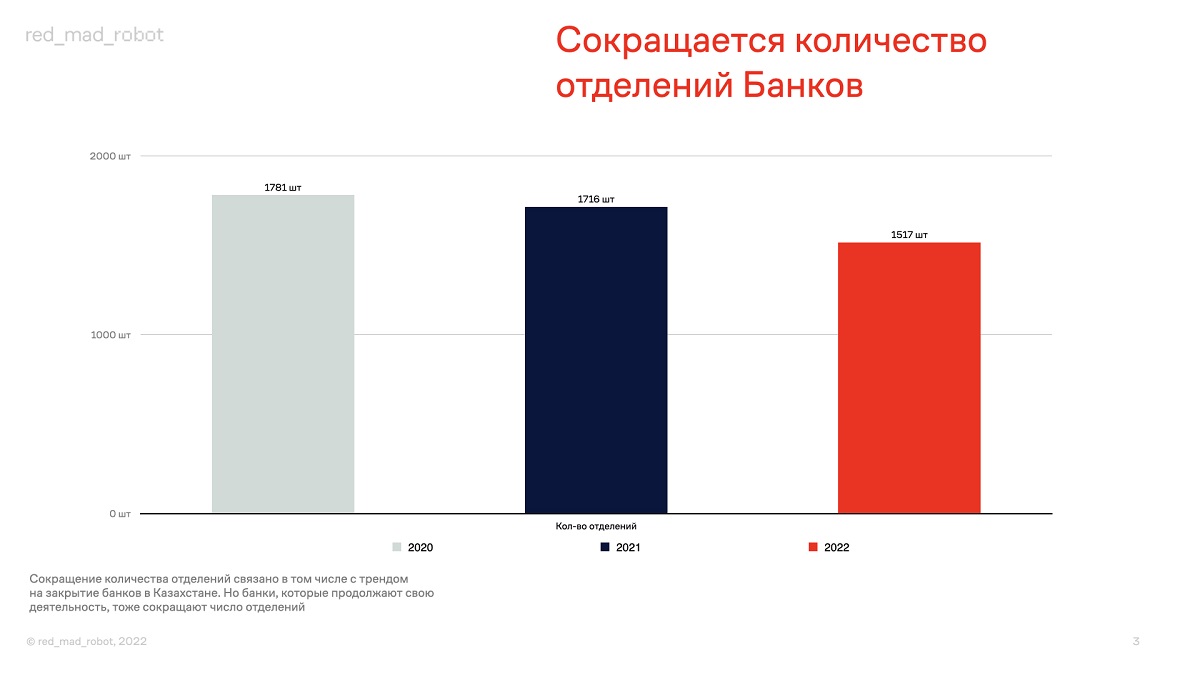

Сокращение количества физических отделений

Банки смещают фокус с открытия новых отделений и больших головных офисов на усиленное развитие ИТ-систем и сервисной инфраструктуры.

Доминантные тренды

Что сегодня востребовано и актуально:

Создание банковских экосистем

Мобильный банкинг — основная и самая эффективная платформа для внедрения новых сервисов. С его помощью создают банковскую экосистему цифровых сервисов.

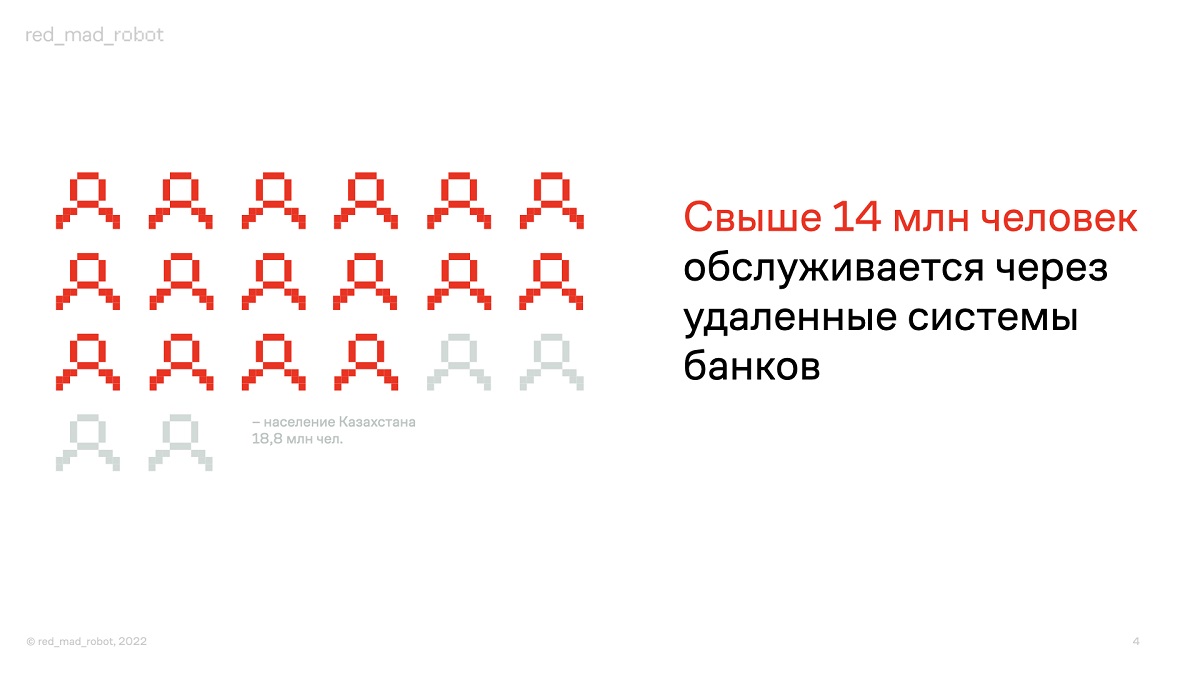

86% населения Казахстана — активные пользователи онлайн-банкинга.

Более 19 тысяч новых цифровых клиентов появляются у банков ежедневно.

Банки Казахстана конкурируют в создании платформенных сервисов, объединённых в единую экосистему. Вместе с банковскими сервисами они открывают небанковские.

Этот путь стал популярным после успеха Kaspi, который в 2020 году провел IPO на Лондонской бирже (компания тогда получила оценку в $6,5 млрд, на сегодня ее капитализация оценивается более чем в $13 млрд – прим. Digital Business).

Kaspi запустил собственную платёжную систему и маркетплейс. И стал очень популярным — в 2021 году суперапп Kaspi обходил по соотношению суточной аудитории к месячной Amazon, «Тинькофф» и PayPal.

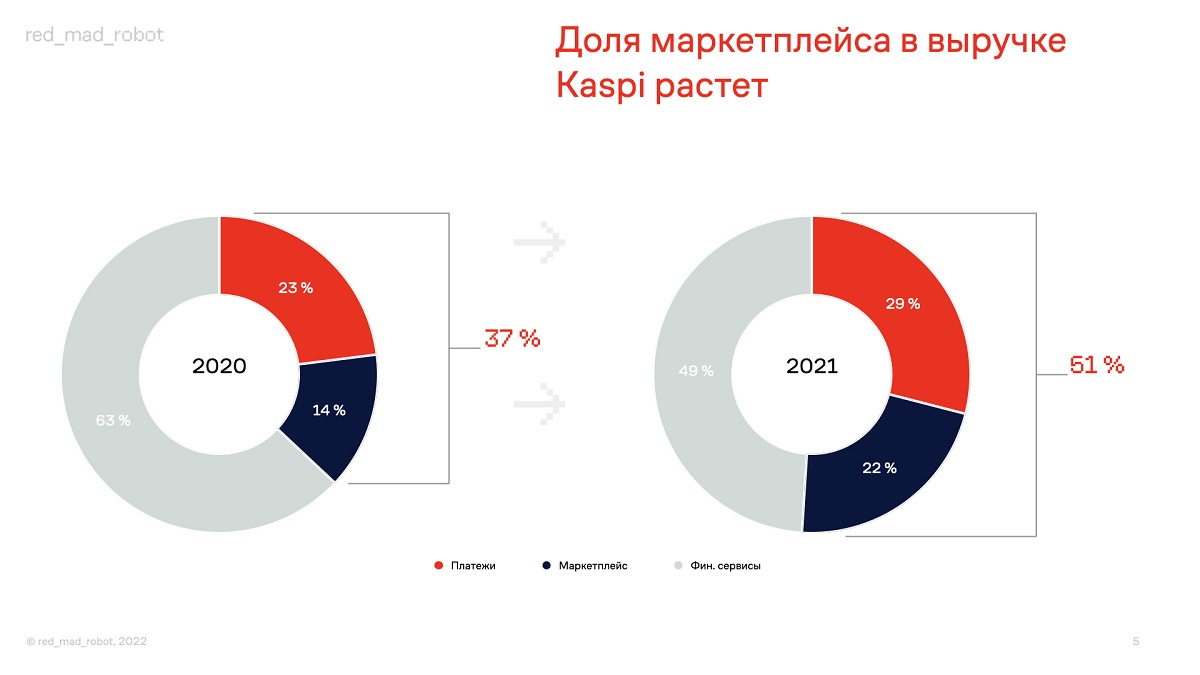

Доля маркетплейса в выручке Kaspi выросла в 1,6 раза.

Ещё пример — в августе 2020 года Kaspi приобрёл travel-сервис Santufei. А по итогам первого полугодия 2021-го сообщил, что занял долю в 26% на рынке продажи авиабилетов.

Пять казахстанских банков запустили собственные онлайн-магазины.

Активное развитие финтех-стартапов

Яркий пример — рост финтех-стартапа TypiPay. Это платёжный сервис, который объединяет социальную сеть и финансовые операции — открытие виртуальной карты, переводы, оформление кредитов, оплата в общественном транспорте. TypiPay недавно привлёк $1 млн инвестиций.

Восходящие тренды

Что становится интересным, набирает популярность и может стать триггером роста.

Появление необанкинга

Необанки — это банки, запущенные в онлайн-пространстве, например «Тинькофф Банк», «Модуль Банк», «Точка Банк» и другие. Необанки развиваются по другой финансовой модели — это финтех-оболочки, которые дополняют обычные банки. У необанков нет физических отделений, они легче и быстрее коммуницируют с клиентами, могут быстрее меняться, потому что не привязаны к филиалам.

Первый такой проект в Казахстане — необанк Simply — запустил Beeline в июне 2021 года. В нём есть мобильный кошелёк и первая в стране мобильная цифровая платёжная карта Visa Platinum.

Необанки начинают выходить на рынок Казахстана и завоёвывать популярность благодаря простому и доступному диджитал-продукту.

Концепция необанка особенно актуальна для географии Казахстана: 41% населения проживает в регионах, отдалённых от ближайших банковских отделений.

Рост новых инвестиционных счетов

Банки борются за клиентов — например, запускают удобные сервисы, призванные помочь начинающим инвесторам, — и ожидают дальнейшего роста интереса к инвестициям.

Пять банков выпустили свои инвестиционные продукты: Jusan Bank, ForteBank, BCC, Halyk Bank и Freedom Finance.

Сервисы BNPL (buy-now-pay-later)

Доля BNPL на мировом рынке потребительского кредитования оценивается в 2%. Но эти сервисы показывают взрывной рост.

McKinsey опросила потребителей и выяснила, что:

- 30% респондентов хотя бы раз финансировали покупку с помощью BPNL;

- 29% сообщают, что без этого варианта они не совершили бы большую покупку, а выбрали бы товар дешевле;

- 39% говорят, что они предпочли BNPL кредитной карте;

- 31% считают BNPL хорошей альтернативой дебетовой карте или наличным.

Свой BNPL-сервис есть у банка Kaspi.

BaaS-технология

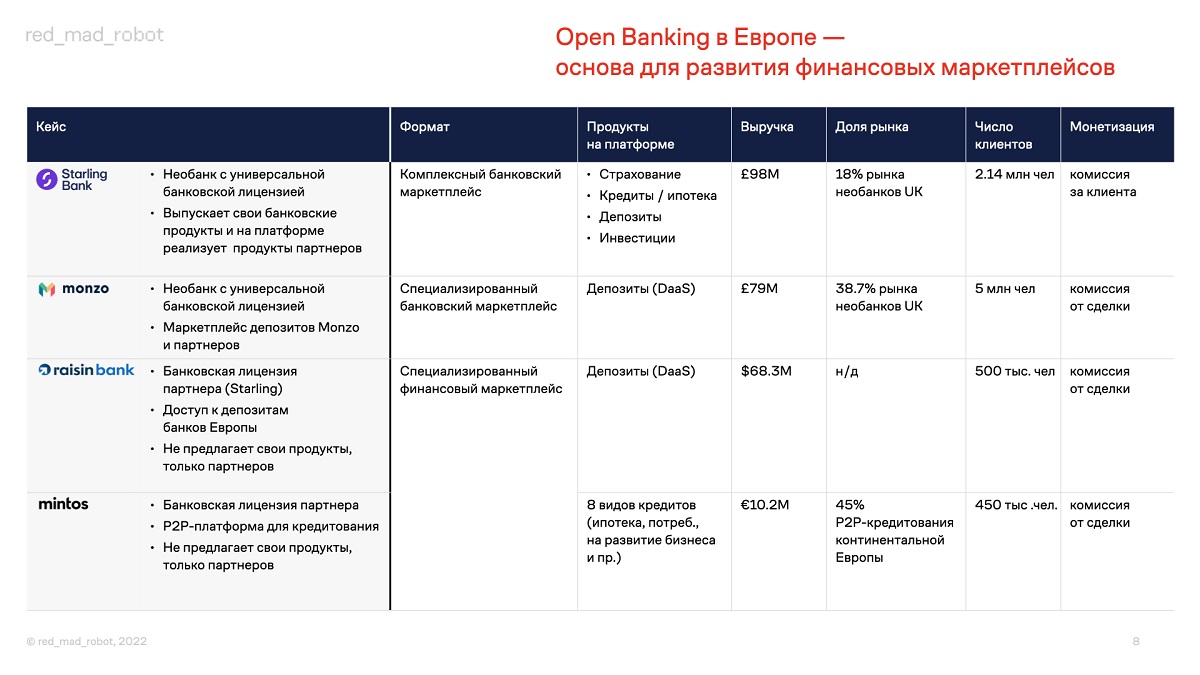

BaaS — это бесшовная связь ИТ-компании и банка с использованием открытых интерфейсов API. Её ещё называют Open Banking, потому что банк открывается для других компаний — сдаёт в аренду свою инфраструктуру другим компаниям.

Внедрение BaaS демонстрирует замечательную динамику по всему миру. Банковское дело как услуга к 2030 году превратится в отрасль стоимостью $7 трлн, согласно отчёту исследования Finastra.

15,7% — ежегодный темп роста глобального рынка платформ BaaS. Согласно обзору рынка платформ Future Market Insights Banking as a Service (BaaS), он достигнет $12,2 млрд в 2031 году.

BaaS-технология и Open Banking — сильный тренд в Европе.

Новые вызовы для банков Казахстана

Банки больше не конкурируют только между собой — конкуренция вышла на новый уровень, за пределы банковских продуктов. Внимание банков будет сосредоточено на:

- разработке качественных цифровых сервисов,

- создании бесшовного опыта,

- партнёрстве с диджитал-компаниями,

- закрытии финансовых и нефинансовых потребностей.

Какие технологии будут использовать банки

Геймификация и эдьютейнмент. Игровые механики — инструмент упрощения всех сложных и технически непонятных операций. Например, детей учат вести бюджет, следить за расходами и зарабатывать деньги за работу по дому. Образовательный контент используют для вовлечения в инвест-приложения, повышения финансовой грамотности и обучения навыкам безопасности при использовании приложений.

Суперперсонификация сервисов. Технологии позволяют предугадывать потребности клиента и делать предложение в момент зарождения такой потребности. При этом оно основывается на данных конкретного клиента, а не на обобщённом клиентском сегменте. Открывая мобильное приложение, клиент увидит актуальные для себя предложение на основе анализа его действий (продукты или услуги, важные функции, нужные сторис, актуальную аналитику трат и т. д.).

Лайфстайл-сервисы. Банки уже добавляют больше таких сервисов в свои приложения. Клиенты предпочитают тратить меньше времени на решение разных задач и переключение между приложениями. Они готовы выбирать те сервисы, которые дают комплексное предложение, удобно и быстро закрывая потребности в одном месте. Банки начинают конкурировать с маркетплейсами — и наоборот.

«Сегмент МСБ пока остается непокрытым»

Дамир Какиев – имеет семнадцатилетний опыт работы в банковской сфере, является сооснователем red_mad_robot central asia, а ранее возглавлял управление малого и среднего бизнеса в «Альфа-Банк Казахстан» – акцентирует внимание: в Казахстане очень высокий уровень закредитованности населения, и банкам нужно искать новые ниши для роста.

Дамир Какиев

«Банки сейчас смотрят, в каком направлении развиваться, — считает сооснователь red_mad_robot central asia. — Крупным бизнесом и розницей некоторые банки уже овладели. А вот сегмент МСБ пока что остается непокрытым. И многие банки смотрят именно в этом направлении и в ближайшее время будут активно работать с предпринимателями. В «Альфа-Банк Казахстан» мы построили экосистему для предпринимателя, где банк выступает партнёром. Последнее, что мы смогли запустить, — это нефинансовые сервисы для МСБ».

Как известно, Альфа-Банк в этом году перестал работать на рынке Казахстана как самостоятельный игрок. При этом потребность у малого и среднего бизнеса в удобном цифровом банке, по мнению экспертов, остается высокой.