Тренды казахстанского финтеха в 2024-м: пришло время глобальных перемен?

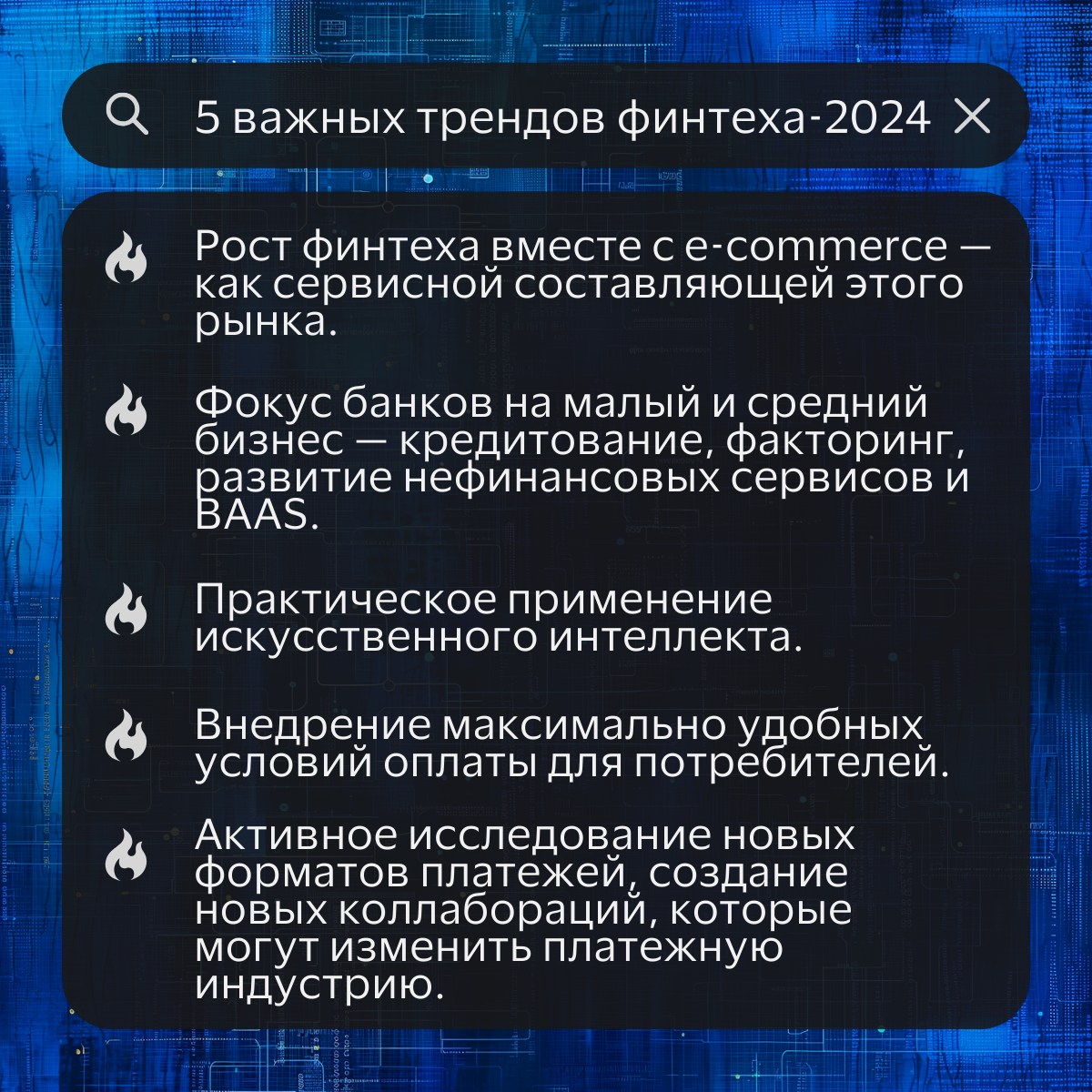

Смена трендов всегда открывает окно возможностей, новые интересные ниши для бизнеса. А какие тренды будут ключевыми для финтеха в Казахстане? Изменит ли индустрию практическое применение искусственного интеллекта? Будет ли электронная коммерция и дальше выступать драйвером рынка платежей? Какой сегмент клиентов особенно нуждается сейчас в хороших цифровых сервисах? В проекте «Salem, FinTech álem!», который наша редакция реализует совместно с компанией Visa и Национальной платежной корпорацией, мы поговорили об итогах 2023-го и возможностях 2024-го с экспертами — Агиис Конкабаевой, ИТ-экспертом с большим опытом работы в финансовом секторе, и Владимиром Джабаровым, СEO TipTop Pay Kazakhstan, – и составили список ключевых трендов в финтехе на этот год.

Агиис Конкабаева, ИТ-эксперт. Имеет большой опыт в банковской сфере: ранее руководила разработкой диджитал-сервисов для малого бизнеса в Альфа-Банк (Казахстан).

Владимир Джабаров, СEO TipTop Pay Kazakhstan (ранее Сloud Payments Kazakhstan, с 2023 года компания стала частью крупной сингапурской финтех-группы TipTop Pay). Ранее Владимир был руководителем платежного сервиса Robokassa в Казахстане.

Больше диджитала и открытого банкинга

Анализируя 2023 год, Агиис Конкабаева отмечает, что многие из выделенных ранее экспертами трендов оказались актуальными.

Агиис Конкабаева

Например, банки действительно стали еще активнее переходить в digital, сокращать количество своих физических отделений. Также в 2023 году казахстанские банки активно инвестировали в улучшение мобильных приложений, переходя от монолитных систем к микросервисам. Важным событием стал запуск цифрового банка для малого и среднего бизнеса, что еще раз подчеркивает тренд на развитие цифровых решений:

«В том числе тенденция к цифровизации наблюдается у банков, которые ранее не имели своих мобильных приложений. Они начали осваивать эту сферу, пробуя предоставлять хотя бы коробочные решения сервисов», — комментирует Агиис Конкабаева.

Также в прошлом году наблюдался рост популярности технологии Banking as a Service (BAAS) — стартапы начали предоставлять новые сервисы в коллаборации с банками. В этом, отмечает Агиис, – еще один тренд: на изменение операционных моделей. Когда банк — это уже не просто банк:

«Тренд открытого банкинга будет набирать обороты. В ноябре Нацбанк представил цифровую карту в рамках цифрового тенге, а в рамках открытого банкинга был представлен кейс с агрегацией счетов. Я предполагаю, что в 2024 году open banking уже выйдет за пределы пилотных сервисов и потребители получат новый опыт использования банковских услуг».

А вот в инвестиционном сегменте в Казахстане не произошло значительных сдвигов. Можно отметить выпуск акций «КазМунайГаза» (во время IPO компании был использован инструмент прямой подписки на акции через мобильные приложения некоторых банков второго уровня).

Удобство оплаты для покупателя, а не для продавца

Владимир Джабаров, анализируя тренды 2023 года, считает, что год был спокойным для отрасли:

«Если в 2022 году с казахстанского рынка ушли два крупных технологических игрока — банки второго уровня, что в очень короткие сроки структурно и продуктово изменило рынок, то в 2023 году таких громких событий не было. Поэтому локальный рынок финтеха развивался предсказуемо».

Владимир Джабаров

В 2023 году казахстанский бизнес стал активнее использовать возможности платежной инфраструктуры. «Это рекуррентные платежи, платежи по подписке, запоминание карт, платежные ссылки — все инструменты, которые дают возможность покупателю платить здесь и сейчас. Уже прошло то время, когда продавец диктовал условия платежей — сегодня оплату нужно принимать так, как это удобно клиенту».

Еще Владимир Джабаров отметил рост доли токенизированных платежей — через сервисы Apple Pay, Google Pay, Samsung Pay. То есть там, где можно расплатиться максимально быстро: по отпечатку пальца, FaceID или нажатием двух кнопок (Visa запустила сервис токенизации Visa Token Service, что послужило фундаментом для появления в Казахстане сервисов Apple Pay и Google Pay — прим. Digital Business).

Из негативного в 2023 году эксперт назвал увеличение мошеннических операций в интернете. «С развитием технологий возрастают и риски стать жертвой мошенников. Стоит отдать должное интеллектуальным и профессиональным компетенциям людей, которые занимаются мошенничеством как “бизнесом” — они это делают действительно изощренно и технологично. Поэтому мы как платежные системы много работаем над защитой финансов, блокируем транзакции по украденным картам и т.д. Но и плательщики тоже должны оберегать данные своих карточек, не вводить реквизиты куда попало, не переходить по сомнительным ссылкам и максимально скептично относиться к звонкам и сообщениям в мессенджеры с запросом личных данных».

В целом, если оценивать 2023 год в финтехе, то, считает Владимир Джабаров, Казахстан движется в русле международных трендов:

«У нас в стране уровень цифровизации в целом достаточно высок. По технологичности финтеха мы не отстаем от других стран и неплохо смотримся даже на уровне лидеров».

Фокус на МСБ и ИИ

Говоря о трендах 2024 года, Агиис Конкабаева уверена, что фокус многих банков будет направлен на малый и средний бизнес — кредитование, факторинг, развитие нефинансовых сервисов и BAAS.

«На рынке МСБ в Казахстане пока еще не выделяется четких лидеров. Большинство банков предоставляют схожие сервисы для малого и среднего бизнеса, и пока нет явных отличий в их предложениях. Тем не менее, выход на рынок новых банковских цифровых решений, охватывающих практически все потребности индивидуальных предпринимателей, привнесет динамику в развитии сервисов для малого и среднего бизнеса».

Ну а главным трендом, который будет оказывать значительное влияние на финтех как в мире, так и в Казахстане, по словам Агиис Конкабаевой, будет GenAI.

«Активное развитие искусственного интеллекта мы увидим в перспективе пяти ближайших лет. Постепенно ИИ будут внедрять в различных областях. Например, многие банки уже изучают возможности голосовых помощников, основанных на искусственном интеллекте, для улучшения обслуживания клиентов и снижения нагрузки на колл-центры. Машинное обучение уже применяется в скоринговых моделях. Пока рано говорить о том, что какие-то роли или профессии в финансовой сфере будут замещены ИИ уже в самое ближайшее время, но и исключать такую возможность не стоит», — полагает ИТ-эксперт.

Агиис Конкабаева добавляет, что сейчас Казахстан лидирует по числу инноваций в сфере ИИ в Центральной Азии, а развитие технологий на базе искусственного интеллекта в стране обозначено приоритетом на государственном уровне. Например, министерство энергетики составило план бережного потребления газа под контролем ИИ. Также в планах есть внедрение генеративных ИИ-сервисов, аналогичных ChatGPT, чтобы эффективнее обрабатывать запросы на госуслуги, отвечать на обращения граждан и круглосуточно оформлять документы, а в вузах уже запускают курсы по изучению искусственного интеллекта.

«В этом году мы, вероятно, увидим более широкое использование искусственного интеллекта в технической поддержке банков и при оценке работы менеджеров. Опыт нашей компании по внедрению ИИ в процессы показывает, что он значительно упрощает работу, снимает с команды рутинные задачи. Однако человек по-прежнему остается во главе рабочего процесса».

Владимир Джабаров более скептичен по поводу перспектив использования таких технологий в финтехе:

«Сейчас одна из основных задач человеческого интеллекта — понять, как использовать ИИ в своих интересах. Пока все поиграли в пиар-историю с ИИ (генерация текстов, картинок), но пришло время решать прагматичные вопросы: как ИИ поможет или больше зарабатывать денег, или же меньше тратить. В том числе и в сфере финтеха».

Пока, по впечатлениям Владимира, ни у кого нет четкого понимания, как практически использовать ИИ в бизнесе.

Время кардинальных перемен для финтеха

В то же время руководитель TipTop Pay Kazakhstan считает, что для финтеха ближайшие пару лет будут временем кардинальных перемен:

«Мощным толчком для роста электронной коммерции и финтеха была пандемия. К счастью, в Казахстане уже была необходимая инфраструктура — интернет, банки, площадки электронной коммерции, платежные технологии — и мы смогли очень быстро перестроиться. И я вижу, что и в мире, и в Казахстане, сейчас появляется огромное количество разного рода новых технологических решений. Мне кажется, что ближайшие несколько лет будут окном возможностей для финтех-проектов. Какие-то из новых форматов, решений станут доминирующими глобально или на рынке какого-то отдельного региона».

По мнению эксперта, сейчас финтех-компании в мире сосредоточены на R&D, чтобы найти и реализовать совершенно новые решения, которых не было раньше. И когда они будут найдены, то система глобальных платежей и платежных систем, созданная много лет назад, может сильно измениться.

Среди трендов, которые будут присущи казахстанскому финтеху в 2024 году, Владимир Джабаров называет:

- Рост финтеха вместе с e-commerce — как сервисной составляющей этого рынка.

- Появление и развитие новых инструментов — например, использование телефона как платежного терминала.

- Продолжение тренда на максимально удобные условия для оплаты — где потребителю удобно заплатить деньги, а не продавцу их принять.

- Более глубокое развитие BNPL-инструментов (buy-now-pay-later).

Вливаться в тренды, но сохранять прагматичность

Игрокам рынка финтеха важно не просто наблюдать за текущими трендами, но и «вливаться» в них, говорит Агиис Конкабаева: банкам — внедрять BAAS, сотрудничая с финтех-стартапами, пробовать встраивать в свои процессы технологии искусственного интеллекта.

«Важно не просто догонять тренды, а опережать их, задавать темп на рынке. Для этого нужно не бояться экспериментировать, быстро принимать решения и адаптироваться к новым реалиям».

Владимир Джабаров подчеркивает, что при следовании за трендами следует учитывать, что финтех, во-первых, несколько инерционен и не всегда может угнаться за какими-то ситуационными изменениями. А, во-вторых, всегда нужно подходить к трендам с позиции бизнеса — поможет ли это в какой-то перспективе заработать больше:

«Все решения, которые принимает бизнес, – про деньги. Готовы ли мы на проведение какого-то эксперимента? Готовы ли мы в рамках нашей гипотезы создавать новый продукт? Все это нужно оценивать, прежде всего, с точки зрения денег».

Читайте также: «На год мне понадобилось $400 тысяч». Что нужно учесть перед открытием финтех-компании в Казахстане